THE ASIAN DOOR: El desafío de nivelar el tablero geopolítico tecnológico. Águeda Parra

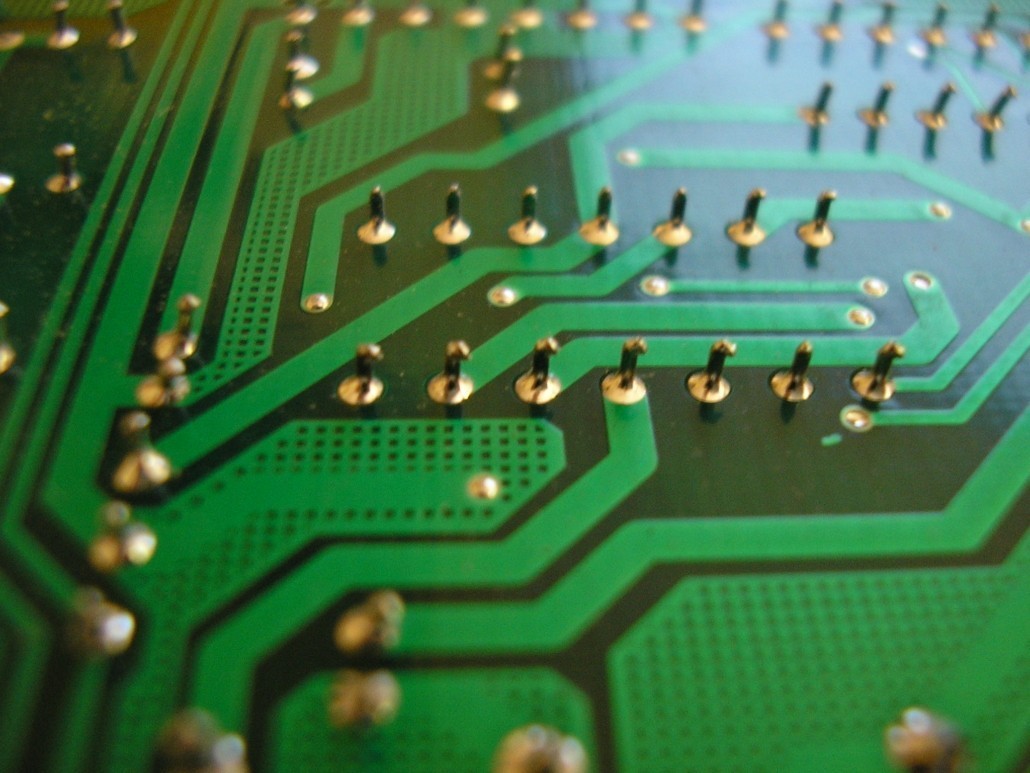

Tras un año en el que se han ido sucediendo las sanciones de exportación de tecnología estadounidense y las restricciones a la exportación de maquinaria para la fabricación de chips avanzados por parte de Japón y Países Bajos, la rivalidad tecnológica entre Estados Unidos y China pasa a una nueva fase en la que China […]