¿Por qué se ha puesto la bolsa nerviosa? Miguel Ors Villarejo

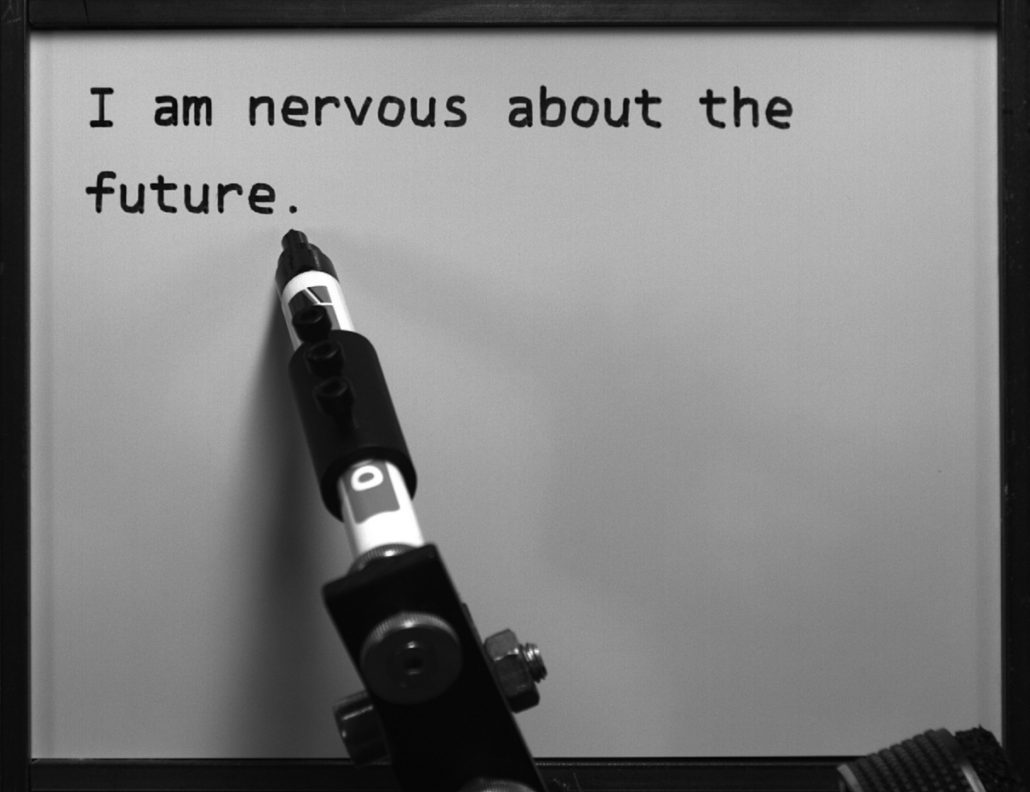

A principios de este año, cuando Wall Street se dio una costalada, Paul Krugman relativizó en el New York Times la importancia de estas cosas. La bolsa es un animal asustadizo y tiende a sobrerreaccionar. Un mal dato de inflación o un buen dato de empleo pueden desatar la histeria. En ocasiones ni siquiera hace […]